惠民保是为解决住院贵、吃药贵问题,由地方政府牵头,在基本医保的基础上,地方政府与保险公司合作推出的普惠型补充医疗保险。

惠民保能够在医保的基础上二次报销,报销包括住院费用和高额自费药品。惠民保具有投保门槛低、价格便宜、保额高的特点,投保不限年龄、职业及健康状况,只要是当地基本医保的参保人均可参保。

导读:惠民保“一城多险”模式面临挑战背后:消费者看中实力,保司为规模保费努力追求“保本微利”

每经记者:袁园 每经编辑:廖丹

11月30日,“北京京惠保”保障将到期并停售,历史保单的后续服务仍将由“北京京惠保”公众号提供。

这意味着,北京地区的“一城多保”模式将结束,原有的两个惠民保产品将仅剩“北京普惠健康保”一款产品。

对于惠民保产品,市场一直是交口称赞。随着惠民保热度高涨,各路参与者跑马圈地,“一城多险”的局面接连上演。

作为一项由政府、保险公司和第三方平台共同助推的新型健康险模式,惠民保集普惠属性与商业属性于一体,并凭借政府指导、老少同价、带病可保可赔、支持医保卡缴费等优势,赢得民众的青睐,迎来爆发性增长。中国保险行业协会数据显示,截至2021年底,惠民保覆盖全国28省,共有1.4亿人次参保,保费约140亿元。

“这款产品确实给我们带来不错的保费收入,而且还能惠及普通老百姓,符合商业向善的本质。”李强口中的“这款产品”是其公司参与承保的一个惠民保项目。

2021年,高层人员的流动,让李强所在的保司有机会参与到当地的一款惠民保项目中,各方合作的过程也十分愉快,但是这款产品没有持续多久就停售了,虽然项目方对于投保人后续的投保和续保流程都给出了明确的解决方案,可是对于不能持续这个项目,李强仍觉得十分遗憾。

李强所在保司的经历并非个案,在经历了高速发展后,惠民保产品面临的不再是增量问题,而是持续性的问题。市场上,关于惠民保如何摆脱“死亡螺旋”风险的议论也愈来愈多。

进击中的惠民保

作为一款惠民产品,惠民保最初诞生于深圳。2015年,深圳市推出重特大疾病补充医疗保险,当年12月,在深圳市政府指导下,平安养老针对参加基本医疗保险居民推出首款“以低保费撬动高保额”的重大疾病补充医疗保险,采取“个人账户划扣+企业团体投保+个人自愿缴费”模式。这成为惠民保类产品的雏形。

值得一提的是,这一创新产品,甫一上市即取得了不错的成绩。有数据显示,深圳重疾补充保险2015-2016医保年度参保486万人,且此后多年呈现连续上升的趋势。

2020年,惠民保产品开始遍地开花,呈现燎原之势。李强所在的保司也是在这个时候进入惠民保项目的。“这款产品并非是我们公司主导,我们只是联合承保,在此之前发起机构已经将产品的承保内容、赔付标准、保费定价做了精算,我们少做了很多的前期参与工作。”李强所在机构参与的这个项目也取得了不错的成绩,作为当地的第一款惠民保产品,其投保人数超过百万。

截图来源:东方证券研报

中再寿险发布的《中国惠民保业务发展与展望系列研究报告》指出,截至2021年底,已有27个省份推出200余款“惠民保”产品,参保总人次达1.4亿,保费总收入已突破140亿元。其中仅2021年上市的惠民保产品就达94款,累计参保人数10117万人,较2020年参保人数增长152%。

实际上,消费者的真实需求是这场“惠民保”运动最底层的逻辑所在。作为一款连接医保和商业健康险的中介,惠民保所面向的就是那些有基础医保但却无经济能力、被健康告知排除或无意向购买商业保险的普通消费者。这一群体并不是商业保险重点针对或者营销的群体,但却极为庞大。这个群体需要保险,甚至群体中的很多人也明白保险所带来的保障和福利是巨大的,但却囿于一些原因,不能拥有一份商业健康险。惠民保的出现,给了他们机会。

多方共赢下的产物

有基础的需求存在,保司就不怕卖不出去产品。“如果当地分公司没有参与到当地的惠民保项目,那他一定会被上边的领导问责或者要求说明原因。”李强开玩笑道,大险企的分公司或者在当地注册的保司都以能参与到当地的惠民保项目为荣,毕竟这也是一项不小的保费收入。有着切身感受的李强认为,惠民保之所以能在短时间内快速发展,跟保司、第三方平台、政府的积极推动息息相关。

于保司而言,开发和推动惠民保产品,一方面是惠民保作为医保补充,能将基本医疗保险与商业健康保险衔接起来,符合保险参与构建多层次医疗体系的大方向,另一方面惠民保也能给保司带来不错的效益,形成规模保费。

保司和政府的积极参与都是很容易理解的,也是市场上公认的惠民保背后的推手。相比之下,第三方平台却是一股很容易被忽视的力量。在惠民保产品中,除却承保机构,运营机构往往是容易被忽视的。

“惠民保发展初期就是由思派等医药机构在内的第三方公司推动,他们想要打通药品的产业链。”李强说,在一些地区的惠民保项目中,组局的就是第三方平台,由于是组局者,他们在项目中的话语权往往很大,可以挑选合作的保司,而保险公司所做的工作就是配合他们。

李强认为,惠民保的项目中没有失败方,消费者看中的是实惠,第三方机构看中的是流量和产业链,保司看中的是规模保费,大家都能各取所需,而这也是惠民保的价值所在。

“承保端”像一匹无法掌控的野马

天下没有不散的筵席。即便惠民保带来的是多方共赢,但是仍有一些惠民保项目因为各种原因而终止。

10月28日,“北京京惠保”发布公告称,“北京京惠保”保障将于11月30日到期并停售,历史保单的后续服务仍将由“北京京惠保”公众号提供。

有知情人士告诉记者,北京京惠保停售主要原因是想要统一产品,增加惠民保产品的辨识度,因此由政府背书的另一款产品——“北京普惠健康保”成为北京地区唯一的惠民保产品,而北京京惠保承保公司之一的北京人寿加入到“北京普惠健康保”共保体行列。

不只是北京,2021年10月,浙江省设置了“浙里医保”的统一惠民保品牌标识,把惠民保这一原先由商业保险机构发起的普惠产品,升级为共同富裕示范区建设重大改革项目加以推进。

“对于市民来说,多款产品容易让其产生消费疑惑,反倒不利于惠民保的普及、销售和维持。”中国社科院世界社保研究中心主任郑秉文对记者表示,就地区而言,其最后的结果必然是走向统一,只剩下一款产品,至于哪款产品能留下,那就要看合作协商和竞争的结果了。

北京排排网保险代理有限公司总经理杨帆曾表示,对于监管而言,“一城多险”不利于统一规范。在其看来,对未来惠民保大概率将会以共保体模式为主,进行统一和整合。

政策因素之外,利益也是部分保司放弃惠民保项目的因素之一。保本微利是一个理想状态,很多时候其实并不能实现。在李强看来,导致惠民保亏损的原因并不是理赔端,而是承保端。在其看来,无论是政府参与的项目还是纯商业化的项目,都能保持较稳定的赔付比例,而稳定的赔付比例就是保本微利的前提,但是承保端却像一匹无法掌控的野马。

据其介绍,承保机构和第三方平台在推出惠民保项目之前就会预设一个投保人数,然后分摊到平台和各个保司身上。第三方平台往往是通过线上渠道进行宣传,吸引投保人投保,保司主要是通过线下渠道,即代理人渠道来吸引投保人投保。

李强说,为了让这个任务圆满完成,保司和渠道方很多时候付出的成本是高于保费收入的。100块钱左右的产品,成交成本可能会在200-300元,有的时候,产品都会免费赠给消费者。

既然明知付出的成本会高于保费收入,参与方又为何赔本赚吆喝呢?“主要还是想要规模保费吧,而且这种项目确实能为机构赚来口碑和消费者信任度。”在“一城多险”模式下,消费者往往也是选择背后各方实力更为强大的产品,而站在业务的角度,李强还是更关注保费收入,能玩得转的,第二年产品就会如约上线,玩不转的就只能停售。

对于第三方平台来说,由于惠民保的投保渠道主要是通过公众号平台,掌握着平台运营权的第三方平台就直接拥有所有投保人的数据。这不仅有利于他们积累用户和流量,为后来的产业链和相关业务打下基础,还能让他们了解消费者的健康情况,为后来的健康管理、医药业务积累资源。

据某医疗健康服务平台副总裁观察,经过时间的锤炼和淘洗,惠民保的参与主体也发生了细微的变化,最明显的就是大型国企和地方国企的参与度在上升,纯市场运作的险企参与度在下降。这跟大国企的企业责任和担当有关,也跟其想要参与到医疗保障体系的初衷有关。“过去两年商业健康险的增速是下降的,保司也在探索新的方式,而惠民保是一个很重要的契机,能让保司深度参与到保障体系中,去真正建立医疗险的经营模式。”

摆脱“死亡螺旋”,惠民保路在何方?

李强在今年也主导开发了一款惠民保产品,他用了数月的时间跑通了各个部门和渠道,最终也取得了不错的成绩。但是对于明年产品是否会继续的问题,李强却充满了不确定,他始终认为纯市场化的惠民保产品很难持续,想要走得更远,还是要有政府背书。

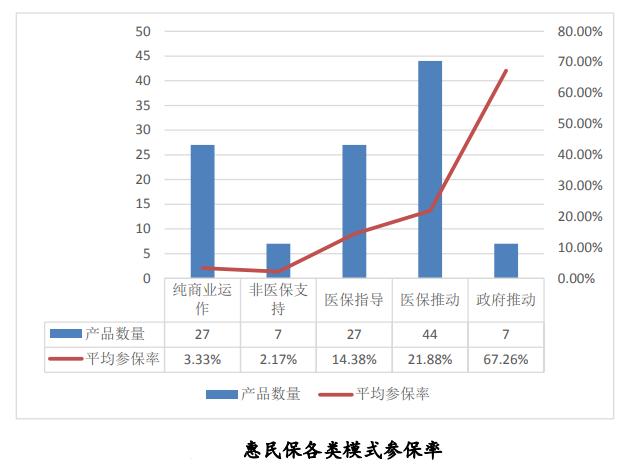

李强的想法并非无稽之谈。国家金融与发展实验室发布的《“惠民保”模式向何处去》中指出,行政部门不介入或介入程度较低的惠民保模式,保费明显下降,参保率总体下降;政府(或医保部门)介入程度较深的两种惠民保模式,保费明显增长,参保率有所增加。

截图来源:《“惠民保”模式向何处去》

例如,从2021年7月初至2022年6月底,有112款惠民保产品陆续进入保障期,保费收入达109.70亿元,同比增长64.11%。纯商业运作模式下的惠民保项目有27款,同比减少了19款。保费收入6.03亿元,同比下降了27.15%。其中,有三个省(直辖市)级项目属于上年度的非医保部门支持型项目转为纯商业项目,扣除这三个项目后,纯商业运作模式保费收入2.88亿元,同比下降了65.22%。

截图来源:《“惠民保”模式向何处去》

“由政府主导的惠民保模式大概率会成为未来惠民保产品的主流模式。”某医疗健康服务平台副总裁对记者表示,至于政府参与度较低的惠民保项目,可能会回归到它的商业属性中去,即保险公司会从商业经营的角度去评估该项目的可持续性。“要么转型成官方版的惠民保,要么退出,运营方和承保方肯定会做一些更商业的选择。

除此之外,经历了爆发式增长后,惠民保产品开始进入稳健发展阶段,但是其面临的问题依旧存在。

由于惠民保主要是大额支付的风险,通常会设置较高的免赔额,这对于年轻人、健康体来说极不友好,他们很可能在参保后因得不到赔付而降低续保的动力。相反,带病体和非健康人群为了获得更好的风险保障,会积极参与到该类产品的投保中去,使得这类产品面临“死亡螺旋”的风险。

惠民保要如何摆脱“死亡螺旋”?某医疗健康服务平台副总裁认为需要从两大方面入手:续保率和基金管理。续保率的挑战主要来自于未获赔人员,未获赔人员是否继续参保决定了该产品的可持续性。保司需要从提高未获赔人员的获得感入手,去升级或者完善产品。

基金管理方面,主要是完善产品设计,让产品的理赔变得更精准,让产品能更加满足消费者的需求,解决其对于医保的补充需求。

“从惠民保的经营角度来看,它需要更高效率的支付、更加精细化的管理服务以及提高未赔付人群的获得感,这三个维度是惠民保下一个阶段关注的重点。”上述某医疗健康服务平台副总裁表示,更长期来看,老百姓医疗需求的多层次会匹配医疗服务供给以及保障的多层次,通过惠民保去构建地方多支柱保障服务的基础,这可能是未来发展的一个方向。(每日经济新闻)